ภาษีการรับมรดก Inheritance Tax

1

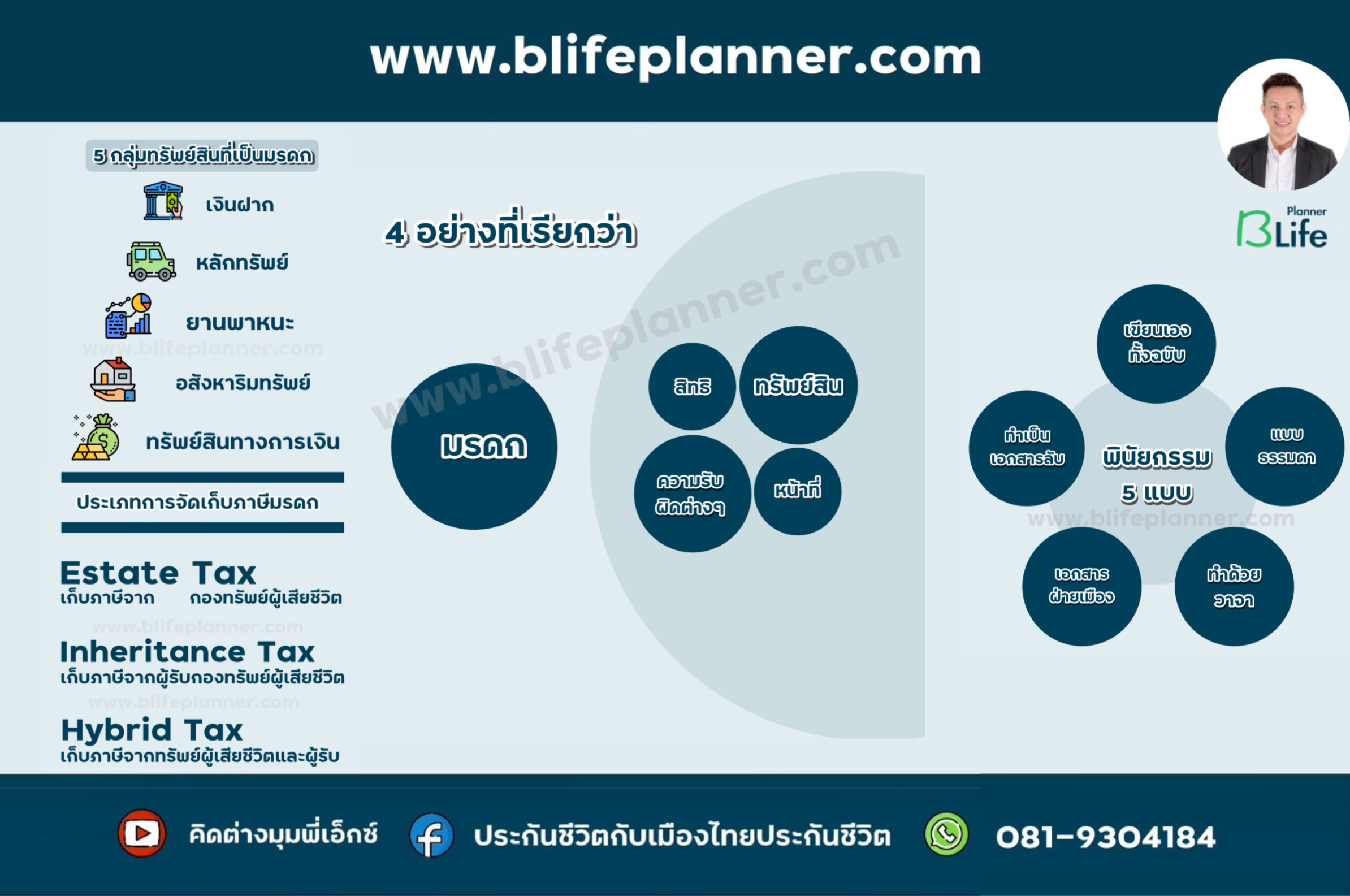

ประเภทการจัดเก็บภาษีมรดก

eatate tax ภาษีกองมรดก การเก็บภาษีจากกองทรัพย์สินผู้เสียชีวิต

inheritance tax ภาษีการรับมรดก การเก็บภาษีกับผู้ได้รับทรัพย์สินของผู้เสียชึวิต

hybrid ภาษีจากทั้งกองมรดกและการับมรดก

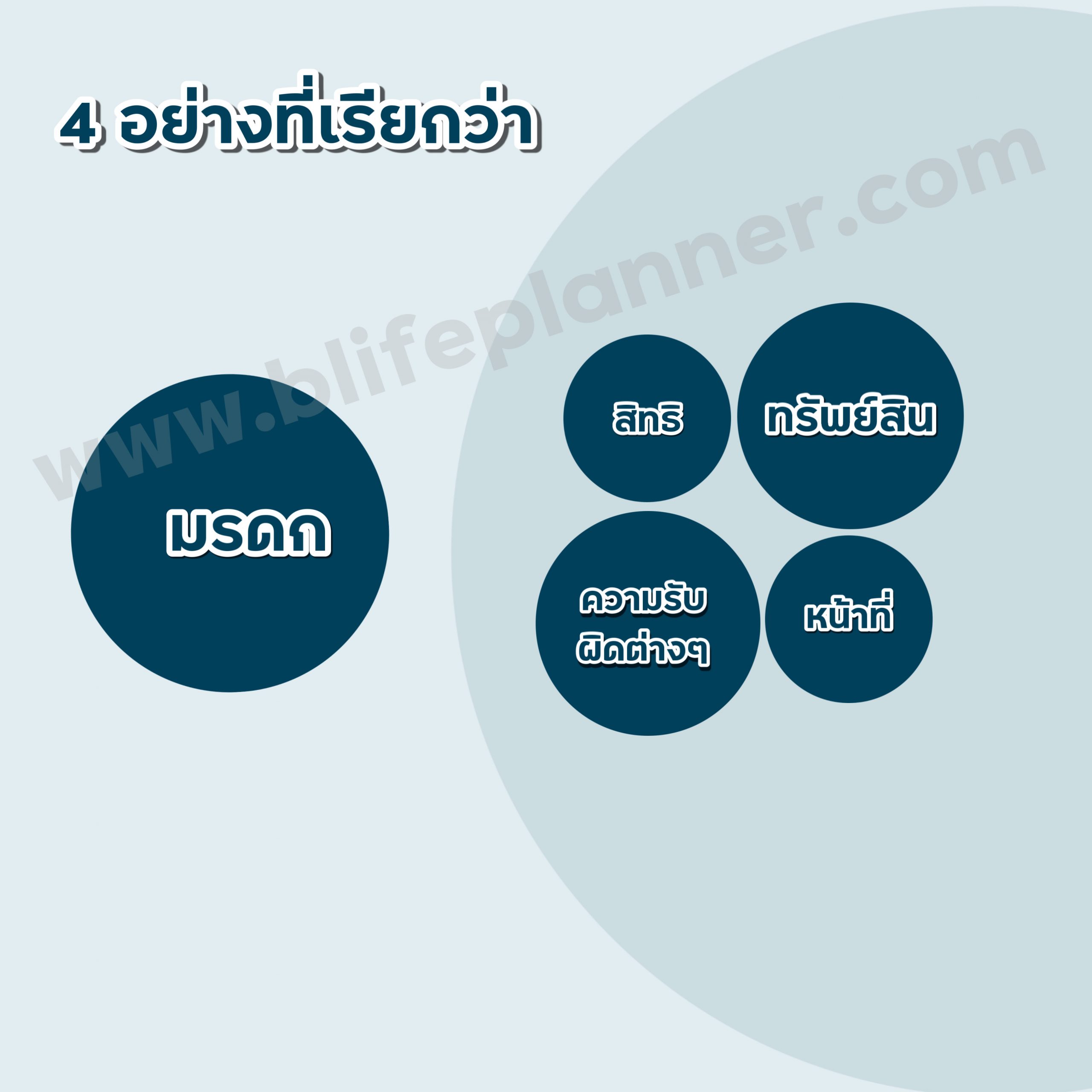

ภาษีการรับมรดก หรือภาษีมรดก เป็นภาษีที่เก็บ จากผู้รับมรดก Inheritance Tax ที่ได้รับจากเจ้ามรดกแต่ละรายมูลค่าสุทธิไม่เกิน 100 ล้านบาทโดยจัดเก็บไล่ตั้งแต่ 5% ถึงสูงสุด ไม่เกิน 10% เริ่มตั้งแต่ 1 กุมภาพันธ์ 2559 คู่สมรส ไม่เสีย ผูั้สืบสันดาน บุพการี 5 % ส่วนทายาทอื่นๆ เสีย 10 % มรดกจะตกทอดไปยังทายาททันที เมื่อเจ้ามรดกถึงแก่ความตาย ส่ิ่งที่นับว่าเป็นมรดก ของเจ้ามรดก เช่นทรัพย์สิน สิทธิ หน้าที่ และ ความรับผิดต่างๆ ของเจ้ามรดกขณะมีชีวิตอยู่ ดังนั้นทรัพย์ หรือสิทธิ ต่างๆ ที่เกิดขึ้นหลังเจ้ามรดกตายแล้ว เช่น เงินประกัน เงินกองทุนฌาปนกิจ เงินบำเหน็จตกทอด ดอกเบี้ยเงินฝาก เกิดขึ้นที่หลังจึงไม่นับว่าเป็นมรดก

กองมรดก ผู้ตายตกแก่ทายาท

1.โดยสิทธิตามกฎหมาย เช่น ผู้สืบสันดาน บิดามารดา รวม 6 ขั้น

ลำดับชั้นทายาท 6 ชั้น รับมรดก ประกอบด้วยลำดับดังนี้

1.ผู้สืบสันดาน คู่สมรสรวมอยู่ในชั้นนี้

2.บิดามารดา

3.พี่น้องร่วมบิดามารดา

4.พี่น้องร่วมแต่บิดา หรือมารดา

5.ปู่ยาตายาย

6.ลุงป้าน้าอา

2.ทายาทโดยพินัยกรรม ได้แก่ ผู้รับพินัยกรรม

การตายทางกฎหมาย มี 2 อย่าง คือ ตายธรรมชาติ และ ตายโดยผลทางกฎหมาย การตายทางกฎหมาย เรียกว่า สาบสูญ เงื่อนไข คือ หายจากถิ่น ที่อยู้่ 5 ปี ไม่มีใครทราบ หรือ กรณีไปรบสงคราม หรือเรือ อับปาง หรือ สงคราม สิ้นสินไปแล้ว 2 ปี

1

พินัยกรรมมี 5 แบบ

1.แบบเขียนเอง คือ การเขียนด้วยลายเมือตนเอง พร้อมระบุวันเดือนปี และ ลงลายมิอชื่อตนเอง ไม่ต้องมีพยาน

2.แบบธรรมดา คือ เขียน หรือ พิมพ์ มีพยาน 2 คนเป็นอย่างน้อย

3.แบบเอกสารฝ่ายเมือง คือ การทำที่เขต อำเภอ ต่อหน้าพยานอย่างน้อย 2 คนพร้อมกัน

4.แบบทำเป็นเอกสารลับ คือ การเขียนปิดผนึก ลงลายมือ ชื่อคาบรอยผนุก มีผู้อำนวยการเขต เก็บต่อหน้าพยาน และ มีการประทับตรา

5.แบบทำด้วยวาจา คือ พฤติกรรมไม่สามารถทำแบบอื่นได้

ข้อควรระวังในการเลือกพยานในพินัยกรรม

บุคคลที่เป็นพยานไม่ได้คือ ผู้ไม่บรรลุนิติภาวะ วิกลจริต ไร้ความสามารถ หรือผู้รับประโยชน์ รวมถือคู่สมรถของผู้เขียนหรือพยานในพินัยกรรม

ผู้ที่ได้รับการยกเว้นการเสียภาษีมรดก

1.คู่สมรส

2.บุคคลที่ได้รับ ที่เจ้ามรดกแสดงเจตนา ให้ใช้มรดกเพื่อประโยชน์ในกิจการศาสนา การศึกษา สาธารณประโยชน์

3.หน่วยงานรัฐและ นิติบุคคล เพื่อประโยชน์ในกิจการศาสนา การศึกษา สาธารณประโยชน์

4.บุคคล หรือ องค์การระหว่างประเทศเพื่อประโยชน์ในกิจการศาสนา การศึกษา สาธารณประโยชน์

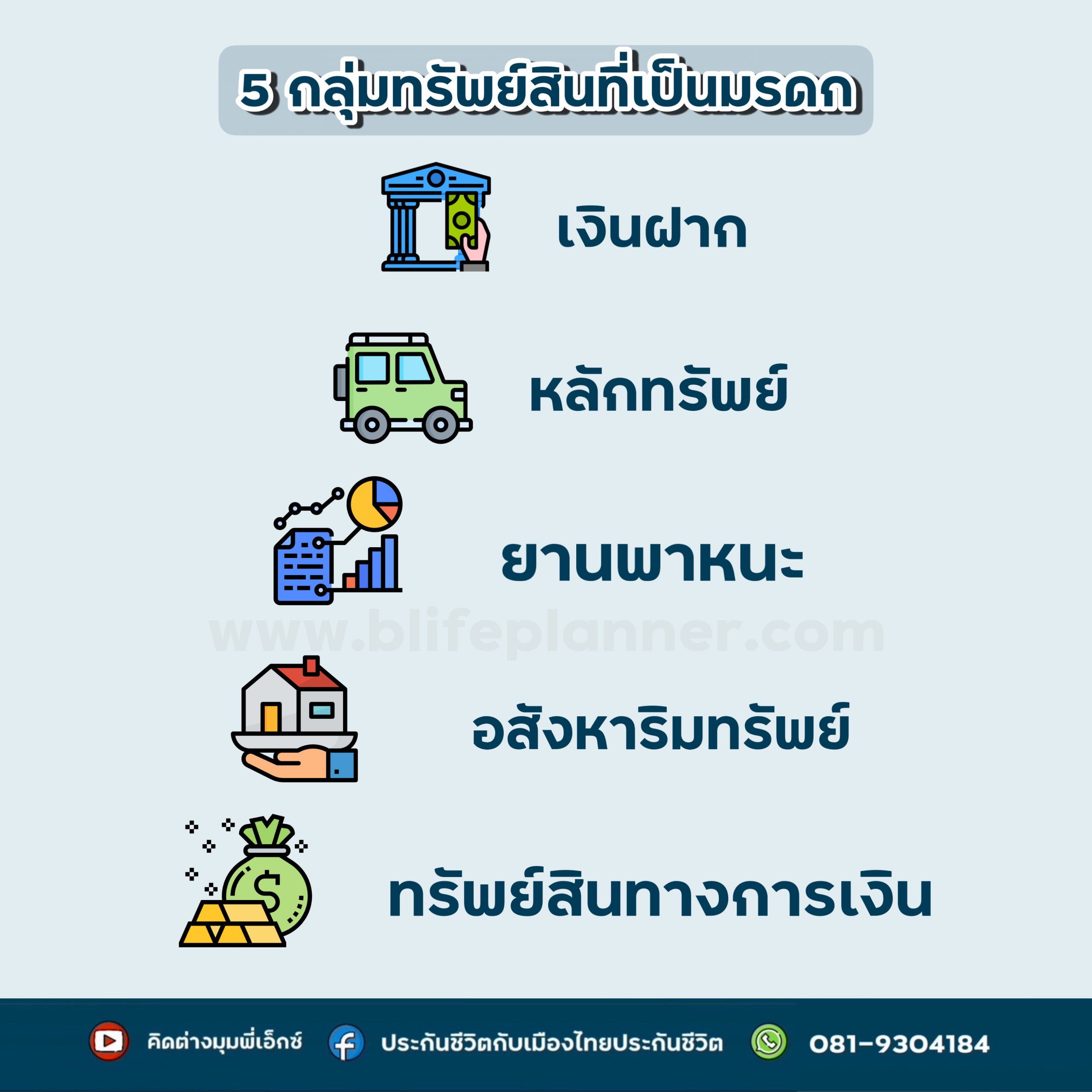

ทรัพย์ที่ต้องเสียภาษี ซึ่งนับเป็นมรดก ซึ่ง เป็นทรัพย์ที่สามารถ ระบุตัวเจ้าของได้ ไม่ว่าอยู่ในหรือ ต่างประเทศ ซึ่งประกอบไปด้วย 5 อย่าง

1.อสังหาริมทรัพย์

2.หลักทรัพย์

3.เงินฝาก

4.ยานพาหนะ

5.ทรัพย์สินทางการเงินอื่นๆๆ ที่อาจมีประกาศเพิ่มเติมในอนาคต

1

นิติบุคคล จะเสียภาษีมรดก ถ้าเข้าเงื่อนไขอย่างใดอย่างหนึ่งดังนี้

1.จดทะเบียนในไทย

2.ถ้าไม่ใช่นิติบุคคลไทย แต่มีผู้ถือหุ้นเป็นสัญชาติไทยเกิน 50 % ของทุนจดทะเบียนที่ชำระแล้ว

3.หรือ ถ้าไม่ใช่นิติบุคคลไทย แต่มีสัญชาติไทยเป็นผู้มีอำนาจบริหารเกิน 50 % ของบุคคลที่มีอำนาจบริหาร

4.หรือ ไม่ใช่่่นิติบุคคลไทย และ ไม่มีผู้ถือหุ้นสัญชาติไทย หรือผู้บริหารสัญญาติไทยเกิน 50 % ข้างต้น แต่ได้รับมรดกที่อยู่ในไทย (เสียเฉพาะมรดกที่อยู่ในไทย)

การยื่นภาษี

ผู้รับมรดกต้องยื่น แบบ ภ.ม. 60 และต้องชำระ ภายใน 150 วัน หลังจากได้รับมรดก ส่่วนที่เกิน 100 ล้าน และสามรถเลือกผ่อนจ่ายได้ ไม่เกิน 5 ปี

บทลงโทษ

กรณีไม่ยื่น ปรับไม่เกิน 5 แสนบาท และเสียเบี้ยปรับ อีก1 เท่าของค่าภาษีที่ต้องชำระ

กรณียื่นไม่ครบ ไม่ตรงตามจริง เสียเบี้ยปรับ 0.5 เท่า ของภาษีที่ต้องเสียเพิ่ม

1

ทำความเข้าใจเพิ่ม

ภาษีมรดกมีการจัดเก็บหลายแบบ แล้วแต่ประเทศ ประเภทที่เก็บจากกองมรดก หรือ เก็บจากผู้รับมรดก หรือทั้งสองแบบ ประเทศไทยใช้วิธีการจัดเก็บจากผู้รับมรดก Inheritance Tax

กรณีที่ผู้รับมรดกจากเจ้ามรดก หลาย คน ให้นับแต่ละเจ้ามรดก ส่วนที่เกิน 100 ล้านจึงเสียภาษี ไม่ใช่เป็นการรวมจากหลายเจ้ามรดก เช่นเจ้ามรดก A90 ล้าน B80 ล้าน C50 ล้าน สรุปคือไม่ต้องเสีย ภาษีมรดก เพราะแต่ละเจ้าไม่ถึงเกณฑ์ ที่ต้องเสียภาษีมรดก คือไม่เกิน 100 ล้าน

วิธีการวางแผนภาษีมรดก

1.จดสิทธิเก็บกิน

2.ทำพินัยกรรม

3.ทำประกันชีวิต

4.บริจากสาธารณกุศล

ภาษีมรดกจะเก็บจากทรัพย์ที่จดทะเบียนเท่านั้น ตามหัวข้อข้างต้น 5 รายการ ดังนั้น ทรัพย์ ที่ไม่จดทะเบียนจะไม่เสียภาษีมรดก เช่น ทองคำ เครื่องประดับ พระเครื่องเป็นต้น

การวางแผนภาษีการรับมรดกมีหลากหลายวิธี การเลือกประกันชีวิตเป็นเครื่องมือในการบริหารภาษีมรดกเป็นทางเลือกที่น่าสนใจมากทางหนึ่ง เลือกดูข้อมูล แบบ #เมืองไทยสมาร์ทโพรเทคชั่น99/20 หรือ #เมืองไทยพรีเมียร์เลกาซี จ่ายสั้นคุ้มครองยาว สร้างทุนมรดก ไว้รองรับการจ่ายภาษีมรดกให้ลูกหลาน

r

ช่องทางชำระเงิน

1.โอนผ่าน QR CODE หรือ ชำระช่องทุกธนาคาร

2.แคชเชียร์เช็ค เช็ค

3.บัครเครดิตทุกธนาคาร ทั้งระบบ Online และ OFF Line

4.เงินสดพร้อมเอกสารรับเงิน

บวรธีรักษ์ บรรณบวรพงษ์

ผู้ช่วยผู้อำนวยการฝ่ายขาย บริษัทเมืองไทยประกันชีวิต จำกัด(มหาชน)

วิศวกรรมศาสตร์ มหาวิทยาลัยเกษตรศาสตร์

FChFP – Fellow Chartered Financial Practitioner

คุณวุฒิทางวิชาชีพสำหรับมืออาชีพ ด้านบริการทางการเงิน

MDRT คือ สมาคมของที่ปรึกษาทางการเงินนานาชาติ

ประสบการทำงาน20ปี

MASTER TRAINERฝ่ายขาย